Společnost EY ve spolupráci s Institutem mezinárodních financi (IIF) provedla globální průzkum zaměřující se na řízení rizik v bankovnictví. Průzkum odhalil, že manažeři se nejvíce zaměřují na řízení kybernetických hrozeb.

Zpráva uvádí, že role rizik je klíčová při zavádění inovací, nových technologií a pokročilých analytických metod do praxe v souladu s regulatorními požadavky. Dodejme, že otázku regulací je nutno zohledňovat v každé vertikále, ale v bankovnictví to platí dvojnásob.

„V poslední době je zřetelný posun od řízení tradičních finančních rizik k rizikům nefinančním s důrazem na ochranu spotřebitele, ochranu citlivých údajů a celkovou odolnost finančních institucí proti vnějším hrozbám,“ vysvětluje Luboš Prchal z EY.

Veřejný cloud ano, ale…

Jedním z důležitých technologických trendů je podle EY migrace IT do cloudu, přičemž zhruba polovina bank využívá hybridní cloud v podobě částečně veřejného a částečně privátního řešení. Výhradně veřejný cloud podle průzkumu využívají jen 4 % bank.

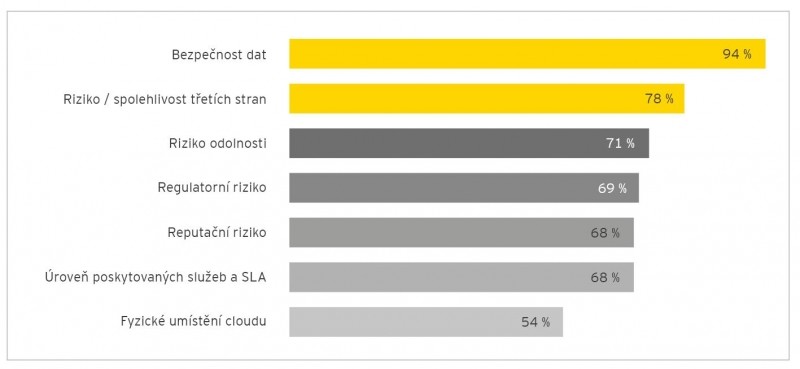

Respondenti zároveň uvedli, že při migraci na výlučně veřejný cloud je pro ně důležité dobře nastavit právě řízení rizik. Mezi nejkritičtější parametry pro větší využití v cloudu podle respondentů patří především bezpečnost dat a spolehlivost třetích stran.

Graf: Rizika vyžadující pozornost při využití cloudového rozhraní

Zdroj: EY

„Technologie na jedné straně vytvářejí předpoklady pro transformaci řízení rizik, na druhé straně ale přinášejí nové výzvy související například s kyberbezpečností, s využíváním dat a jejich dostupností nebo s provozní spolehlivostí,“ podotýká Andrés Portilla z IIF.

„Banky se dnes musí vypořádat nejen s tradičními problémy, jako je implementace nových předpisů nebo požadavky bankovního dohledu, ale také s novými výzvami v oblasti řízení rizik v digitálním věku,“ dodává Portilla.

Týmy řízení rizik potřebují doplnit

Více než 70 % respondentů v průzkumu uvedlo potřebu doplnění týmu o experty na kybernetická a technologická rizika. Stále častější používání modelů a algoritmů založených na AI a strojovém učení pak podle EY vede banky k potřebě posílit tým model governance.

A přestože firmy preferují najímání interních zaměstnanců, průzkum odhalil, že více než polovina z nich předpokládá využití třetích stran v podobě různých forem co-sourcingu a outsourcingu vybraných aktivit.

Zdroj: EY